年末調整は所得税を再計算し、払いすぎてたら返金され、その逆もあります。会社に提出する書類は【当年分の前職の源泉徴収票甲欄と保険料控除の証明書】期限があるので慌てないように、今から準備をして、期限内に出しましょう。年末調整事務歴20年の私がポイントを解説します。わからないことを質問できる国税庁のチャットもご案内するので安心して下さい。

前職源泉徴収票と保険料控除証明書を準備する

年の途中で入社された人、保険料を支払われた人が準備する物は、下記の2つです。

- 年の途中で入社した人:当年分 前職の源泉徴収票(甲欄)

- 保険料を支払った人 :保険料控除証明書

それでは、それぞれわかりやすく説明してまいります。

入社する年分で甲欄の前職の源泉徴収票

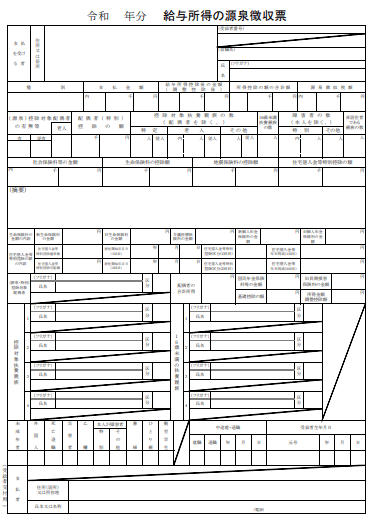

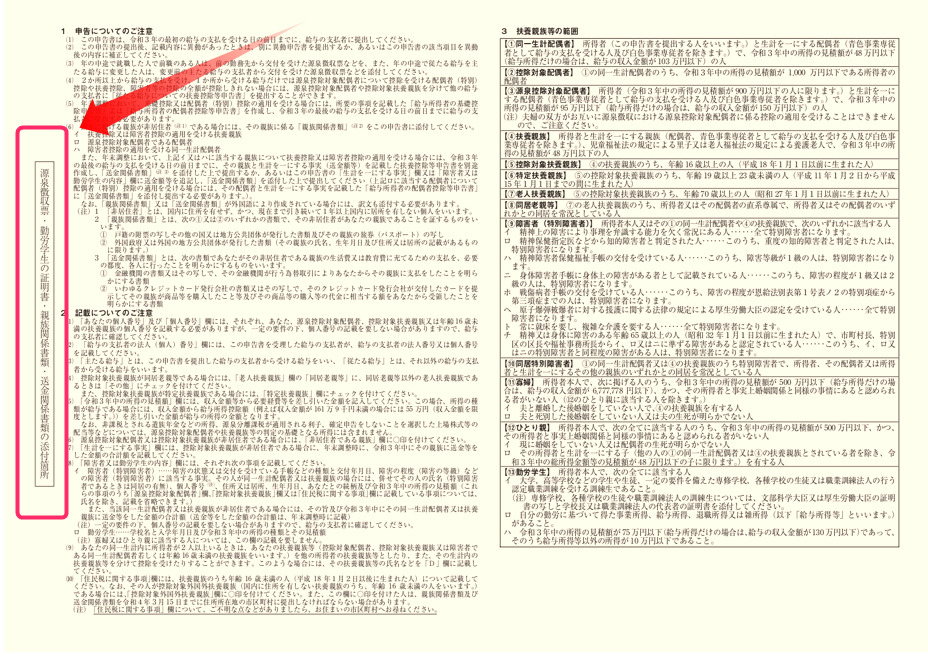

新入社員や転職で、年の途中で入社した人は、前職から発行された「源泉徴収票(甲欄)」入社した年分の源泉徴収票が全て必要です。

前職の源泉徴収票(入社した年分)に、下記の4点の記載があるか、確認をして下さい。

- 退職年月日

- 支払者の住所(居住)または所在地

- 支払者の氏名または名称

- 甲欄のみ(乙欄に印がないこと)

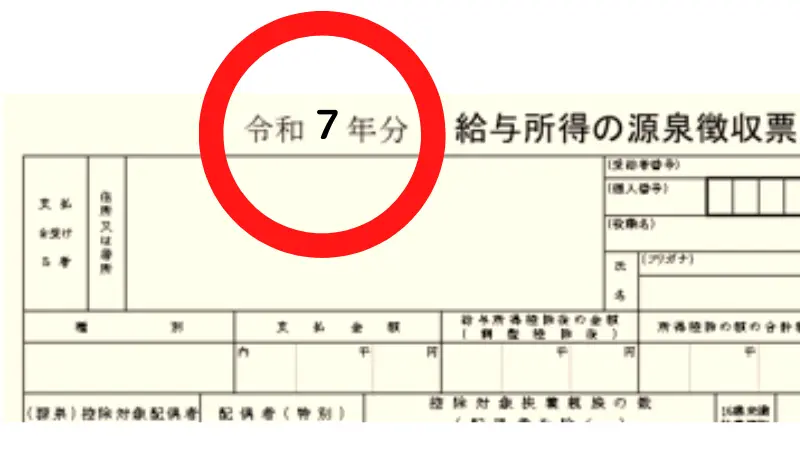

当年分(令和7年)の源泉徴収票を

※「扶養控除等(異動)申告書」の裏面の添付箇所に添付しましょう

新入社員や、転職で中途入社の人のために、こちらの記事で詳しく解説しています。

生命保険料控除の証明書

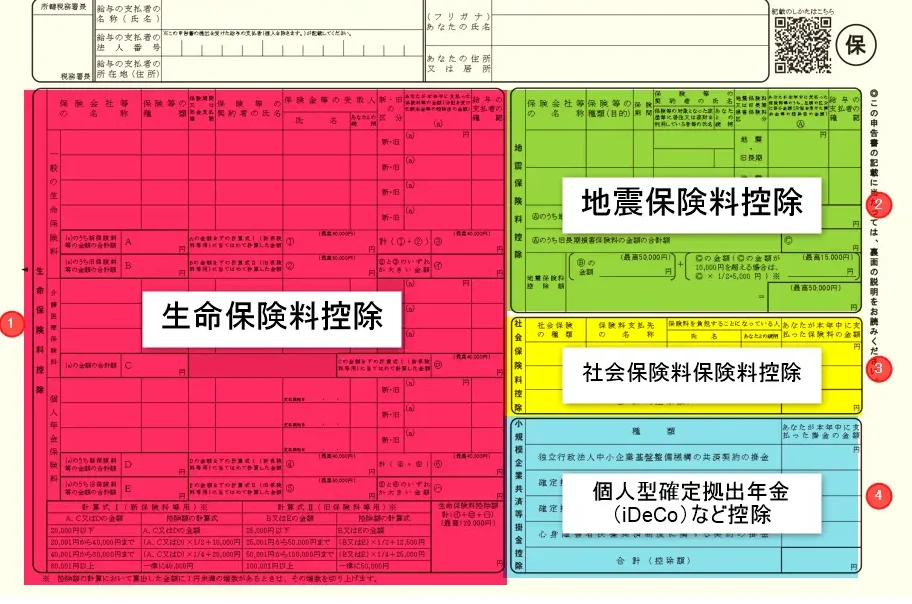

「保険料控除申告書」で申告できるのは、4項目です。

ご自宅に届いている生命保険等の控除証明書を確認して、控除申告額を正しく記入しましょう。

- 生命保険料控除:新と旧、一般の生命保険・介護医療保険・個人年金保険を区別

- 地震保険料控除:地震保険と旧長期損害保険料を区別

- 社会保険料控除:国民年金保険料(申告分の証明書必要)

:国民健康保険料(証明書は不要です)

【注意】会社で給与天引きされている社会保険料は、記入する必要はありません - 小規模企業共済等掛金控除:個人型確定拠出年金(iDeCo)など

国民年金を納めた人は社会保険料控除に全額申告できる

・国民年金保険料控除証明書が届いた方

・納付時の領収書がある方

・年内に納める見込みのある方

控除申告額を正しく記入

証明書を見て、間違えないように控除申告額を記入をしましょう

(その年に受け取った配当金、剰余金、割戻金を、差し引いた金額です)

年末調整で勤務先に『各種申告書』を提出するだけていろいろ控除される

年末調整では、勤務先に『各種申告書』を提出することで、いろいろな控除が受けられます。

(出典:国税庁 年末調整のしかた 94頁)

この『各種申告書』の提出が重要です

書類を揃えて、正しく記入して提出すれば、控除(差し引いて)されます

初めてで慣れないと

めんどうだ、書き方や計算がわからないと思いますが

早めに準備をすれば大丈夫ですよ

年末調整は所得税の再計算

1月から12月の1年間に支払われた給与に対してかかる

源泉所得税の過不足を調整することです。

毎月の給与からは「源泉徴収税額表」を元にした②仮の所得税金額が天引きされています。

そこで、年末に正確な源泉所得税を計算します。= ①年調年税額

税金が戻ってくるケースとその逆(還付と徴収)

年末調整の計算が完了したら

足りない場合は追加で【徴収】されます。

①年調年税額 - ②仮の所得税金額 = 差額 (マイナスなら還付、プラスなら徴収)

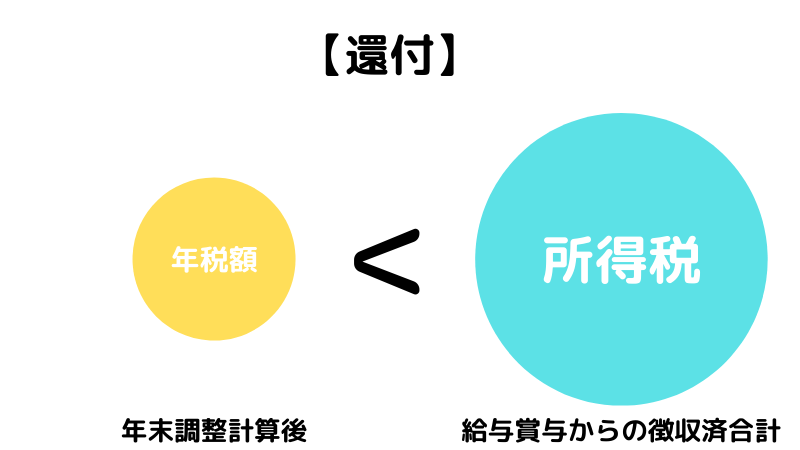

税金が戻ってくる還付

仮の所得税額が年調年税額より多い時は、その差額分だけ納めすぎなので、還付されます。

例 ① 55,400円 < ② 60,000円

式 55,400円 - 60,000円 = -4,600円【還付】

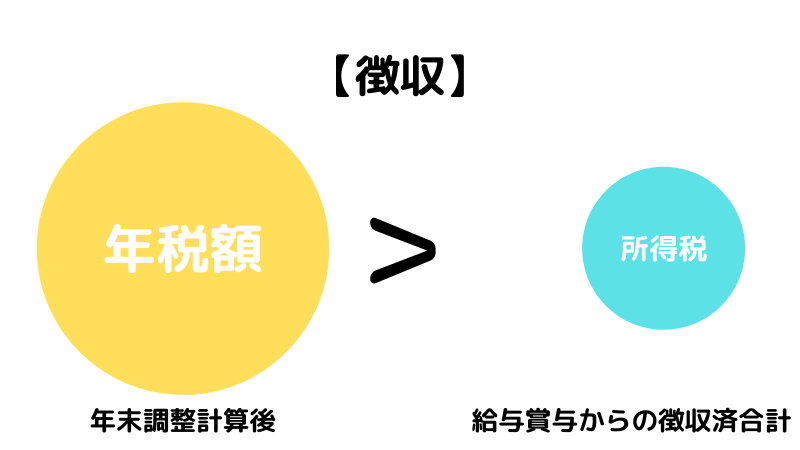

税金を納める徴収

これに対して

仮の所得税額が年調年税額より少ない時は、その差額だけ納め足りないので、徴収されます。

例 ① 55,400円 > ② 50,000円

式 55,400円 - 50,000円 = 5,400円【徴収】

このように、年末調整をして、過不足金を精算します。

還付・徴収の金額は、

年末調整後の給与明細書の控除欄の年末調整の項目を見てね

まとめ

年末調整の仕組みを理解して

『各種申告書』と添付書類を準備し、勤務先に期限内に提出しましょう。

●【当年分】扶養控除等(異動)申告書:「当年の年末調整」の計算に使用するため

●【翌年分】扶養控除等(異動)申告書:「翌年1月から支払う給与」の計算に使用するため

●保険料控除申告書

・当年分 前職の源泉徴収票(甲欄)※すべて必要です

・生命保険料控除証明書(一般、介護、個人年金)

・地震保険料控除証明書

・社会保険料控除証明書(国民年金申告分)